中国有钱也玩不来主流DRAM?

发布时间:2015-4-24 12:28

发布者:eechina

|

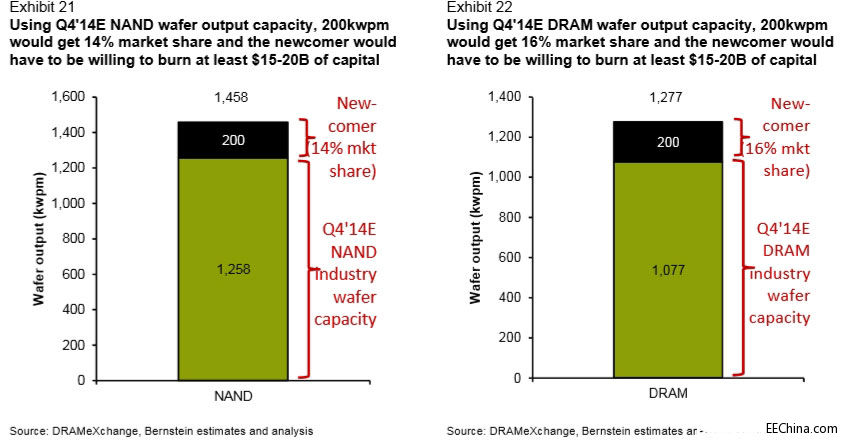

从武岳峰等资本公司联合收购 ISSI,到面板厂京东方宣告进入 DRAM 市场,抢进 DRAM市场的意图愈发明显,然而,挟着重金,外界担心中国 DRAM 厂将使现在渐趋平衡的生态再起波澜,中国进入市场对于台厂又会造成什么样的威胁,研究机构 Bernstein Research 从几个面向分析,认为中国若朝主流 DRAM 发展胜算并不大。 中国存储器产业布局仍未明朗 中国国家积体电路产业投资基金宣告投入 1,200 亿人民币(约合 6,080 亿新台币),今年 3 月中国武岳峰资本等公司资本联合买下 ISSI (Integrated Silicon Solution),宣告中国半导体布局伸向 DRAM 产业,ISSI 主要发展利基型 DRAM 与 SRAM,外界预估对主流存储器市场的影响并不大。4 月初再传中国面板厂京东方也意图进入存储器市场,中国芯谋研究(ICwise )首席半导体分析师顾文军发文指称,京东方决定涉足存储器市场的新闻为子虚乌有,但也未把话说死,顾同篇发言也引述京东方董事长王东升先前强调会关注并且 涉足半导体的发言。至少在短期之间,京东方进军 DRAM 产业仍未明朗。据悉,中国半导体扶植政策下,将选择一个省市设置本土的 DRAM 厂,上海、北京、合肥等五个省市争取之中,谁能胜出、策略为何也还未有定数。比较确定的是,武汉新芯集成电路(XMC) 今年 2 月宣布与美国 NOR 快闪存储器领导厂商 Spansion 合作研发 3D NAND 技术,第一个产品预计于 2017 年问世。目前 3D NAND 技术除了三星已正式量产,其他大厂仍处送样阶段或预计下半年小规模量产。技术仍属起步阶段,制作成本仍高,武汉新芯与 Spansion 发展 3D NAND 技术,还得视能否兼顾成本以及每个存储器的电性表现。 钜额投资不一定取得了市占 存储器产业为典型资本密集与技术密集产业。先从资本谈起,光土地、厂房不含设备,可能就得耗掉 150~200 亿台币,研究机构 Bernstein 预估,若要取得 DRAM 或 NAND Flash 其中一个市场的一席之地,至少需 15% 左右的市占,以 2014 年第四季产能来估算,一个月产出得达 20 万片(资本支出大约在 200 亿美元,约 6,260 亿新台币左右)。

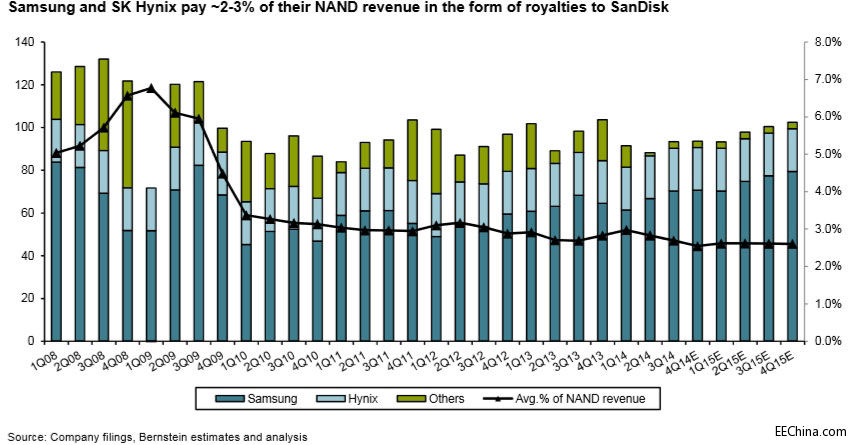

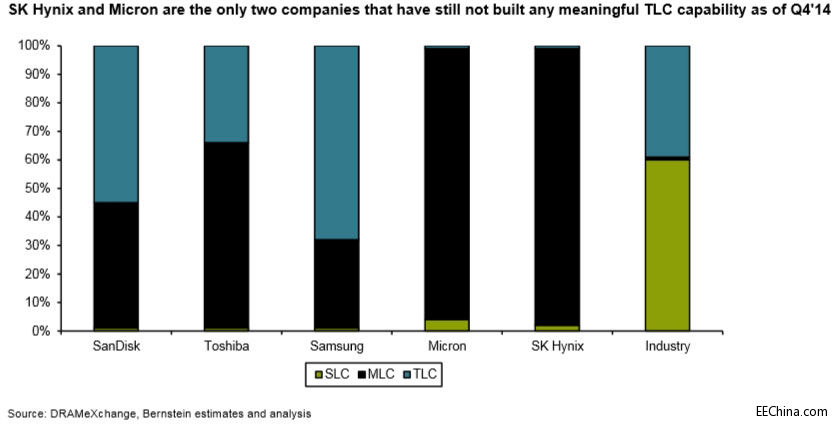

追逐市占的过程中,若产能一个月增加到 20 万片的幅度,市场将出现超额供给,对于初期生产成本较高的新进者而言,价格会掉到成本以下,新进者即便前面 16~24 个月之间投入 200 亿美元以上的资本支出,十年内仍会落后产业先进者一个世代以上。Bernstein 预估,新进者投入 DRAM 产业,将得承受前面十年 400 亿美元(约 1.3 兆新台币)的亏损,投入 NAND 产业前面十年也要有面临 350 亿美元(约 1.1 兆新台币)损失的心理准备。 即便付出了大把银两,也无法保证在这产业胜券在握,台湾就是一个血淋淋的例子。1990 年代~2010 年台湾投入了超过 500 亿美元(约 1.6 兆新台币)发展存储器产业,就为了取得一定的市占,在 2004~2006 年产业一片荣景之下,更是大举扩充产能,然 2007 年产能开始过剩,DRAM 价格暴跌,2008 年金融海啸后,情况更为严峻,台厂踌躇是否投资之际,2010 年三星资本支出翻倍至 18 兆韩圜(约 5,578 亿新台币),倾力发展 DRAM 技术,血洗了当时产业,缺乏自有技术、不堪亏损台厂后来也败下阵来。2001~2010 年十年之间,DRAM 市场拥有 80 亿美元的获利,倘若排除三星所赚的 170 亿美元,整个 DRAM 市场亏了 90 亿美元,排除韩厂,整个产业亏损更是将近 130 亿美元。在这期间德国大厂奇梦达破产倒闭,台湾力晶与茂德严重亏损面临重整,南亚科也转进利基型晶片,市场份额不复以往,台厂中较具规模的只剩美光入股的 华亚科。尔后,台厂制程技术始终落后三星等 DRAM 领导厂商一个世代,成本也因此居高不下,最终茂德与力晶也退出 DRAM 市场,前者转型 IC 设计,后者转入晶圆代工市场。 庞大技术壁垒待克服 挺得住金钱的损失,背后还有庞大的技术壁垒需克服,存储器产业复杂性高,在 DRAM 产业即便是成立已久的华亚科与南亚科,发展先进制程仍需美光的技术授权。而美光在 NAND 产业成了后进之辈(进入时间 2004 年),与 SK 海力士(进入时间 2003 年),即便在 NAND 业务的利润毫不逊色,但在十余年之后,技术仍落后于东芝 SanDisk 与三星等领导者。三星、SanDisk、东芝等先进者纷纷转进较具成本优势的 TLC(3bit MLC),调研机构 DRAMeXchange 预估 2015 年 TLC 产出比重将逐渐攀升,第四季甚至接近整体 NAND Flash 产出,然从下图表一可看出,2014 年第四季产业后进的美光与 SK 海力士还未能发展出 TLC 技术,此外,三星与海力士每年仍需付出收益的 2~3% 做为技术授权费用给 SanDisk(图表二) 图表一

图表二 存储器产业技术日趋复杂,且单一技术发展已现瓶颈,如行动装置需求爆发下,有望取代 eMMC 成为 NAND Flash 的最大应用的 eMCP 技术,就得结合 DRAM。存储器也日渐讲求解决方案,如何结合系统技术或软体商也变得比以往都来得重要。除了武汉新芯与 Spansion 的合作,武汉新芯与中芯国际也曾找过台湾 NOR 大厂旺宏寻求合作,但已遭拒,中国在存储器产业上还未有更多合作伙伴现身。Bernstein 认为,钜额资金与庞大技术壁垒,中国走向主流存储器产业,发展高密度存储器产品并非易事,相反地,在物联网装置蓬勃发展下,相关的低密度存储器应用,可能是中国初进存储器市场较可能的发展路径。 来源:technews |

网友评论